-

Audit

Durch unsere unabhängig und kompetent durchgeführten Prüfungsleistungen garantieren wir unseren Mandanten und deren Abschlussadressaten ein hohes Maß an Sicherheit und Vertrauen.

-

Assurance

Wir haben Assurance Service Lines im Bereich der prüfungsnahen Beratung etabliert, damit wir Sie bei der Identifizierung der für Sie relevanten Risiken und Herausforderungen unterstützen können.

-

Technology Consulting

Erhalten Sie maßgeschneiderte Technologieberatung

-

Operational Excellence und Restrukturierung

Strategien für Erfolg und Stabilität

-

Deal Advisory

Problemlos Deals realisieren

-

Valuation & Economic and Dispute Advisory

Fachkompetenz für Ihre Fragestellungen

-

Unternehmen

Weil Ihr Unternehmen – ob national oder international – eine bessere Steuerberatung verdient.

-

Vermögende Privatkunden

Vermögen braucht Vertrauen, Transparenz und kluge Köpfe. Das können wir!

-

Finanzprozesse & Reporting

Unternehmensdaten messen und nutzbar machen

-

Immobilienwirtschaft

Beratung immobiliensteuerrechtlicher Spezialfragen

-

Finanzinstitute

Financial Services Tax – für Banken, Asset-Managements und Versicherungen

-

Tax im öffentlichen Sektor

Beratung und Services für die öffentliche Hand und Non-Profit-Organisationen

-

Arbeitsrecht

Vertretung für Unternehmen.

-

Commercial & Distribution

Einkauf und Vertrieb rechtssicher gestalten.

-

Compliance & Managerhaftung

Haftung für Ihr Unternehmen vermeiden.

-

Erben & Nachfolge

Überlassen Sie die Zukunft nicht dem Zufall.

-

Financial Services | Legal

Your Growth, Our Commitment.

-

Gesellschaftsrecht

Erfolgreiche Wirtschaftstätigkeit durch optimal gestaltete Gesellschaftsstrukturen.

-

Immobilienrecht

Alles über Immobilienwirtschaft, Hotellerie, Bau- und Architektenrecht, WEG und Mietrecht.

-

IT, IP & Datenschutz

IT-Sicherheit und digitale Innovationen.

-

Litigation | Dispute Resolution

Konflikte lösen.

-

Mergers & Acquisitions (M&A)

Ihr One-Stop-Dienstleister mit Fokus auf M&A-Transaktionen.

-

Restrukturierung & Insolvenz

Zukunft sichern in der Krise.

-

Energie, Telekommunikation und öffentliches Wirtschaftsrecht

Umfassende Beratung im Energierecht, Telekommunikationsrecht, öffentlichen Wirtschaftsrecht & regulierten Märkten.

-

Technology Consulting

Digitalisierung gemeinsam meistern

-

IT Assurance

Sichere Informationen als Grundlage optimaler Analyse und Unternehmenssteuerung.

-

Tax Technology

Ihre Steuerabteilung – zukunftsfähig und leistungsstark!

-

IT, IP & Datenschutz

IT-Sicherheit und digitale Innovationen.

-

Öffentlicher Sektor

Digitalisierung, Prozesse & Projekte

-

Cyber Security

Beratung und Services für den Mittelstand in Deutschland

-

Sicherheitsberatung

Auch in stürmischen Zeiten den Kurs behalten

-

SAP Beratung & Projektmanagement

Wir halten Ihnen den Rücken frei – für ein erfolgreiches SAP-Projekt.

-

Data Engineering, Data Analytics und Künstliche Intelligenz

Datenbasierte Entscheidungen treffen und das Potenzial der Daten nutzen!

-

Digital Adoption mit WalkMe

Messbare Akzeptanz. Weniger Risiko. Mehr ROI.

-

Sustainability Strategy

Den Grundstein für Nachhaltigkeit legen

-

Sustainability Management

Den nachhaltigen Wandel steuern

-

Sustainability Legal

Rechtliche Anforderungen an die nachhaltige Unternehmensführung

-

Sustainability Reporting

Nachhaltigkeitsperformance kommunizieren und Compliance sicherstellen

-

Sustainable Finance

Nachhaltigkeit in Investitionsentscheidungen integrieren

-

Studie: ESG und Nachhaltigkeit im Mittelstand

Chancen erkennen, Risiken steuern

-

Kreislaufwirtschaft

Wirtschaftlich denken, nachhaltig handeln

-

Expansion ins Ausland

Unsere Länderexpertise

-

Markteintritt in Deutschland

Ihr verlässlicher Partner

- Automotive

- Chemicals & Pharmaceuticals

- Energy & Natural Resources

- Financial Services

- Healthcare

- Mechanical & Plant Engineering

- Private Equity

- Real Estate

- Resilience & Defense

- Retail & Consumer Products

- Start-ups

- Technology/Media/Telecommunications (TMT)

- Transport & Logistics

- Travel / Tourism / Leisure

-

GRANT THORNTON OPINION in der ESG Automotive Nachhaltigkeitsthemen als Risiken und Chancen erkennenSenior Manager Dr. Stefan Hannen hat mit dem Magazin „Mobilität“, das als Beilage der Tageszeitung „Die Welt“ erscheint, über neue Geschäftsmodelle und aufkommende Reporting- und Kommunikationsverpflichtungen in der Automobilbranche gesprochen.

GRANT THORNTON OPINION in der ESG Automotive Nachhaltigkeitsthemen als Risiken und Chancen erkennenSenior Manager Dr. Stefan Hannen hat mit dem Magazin „Mobilität“, das als Beilage der Tageszeitung „Die Welt“ erscheint, über neue Geschäftsmodelle und aufkommende Reporting- und Kommunikationsverpflichtungen in der Automobilbranche gesprochen. -

Pillar 2 Diskussionsentwurf für deutsches Umsetzungsgesetz liegt vorDie im Entwurf enthaltenen Regelungen sollen in einem eigenen neuen Gesetz „zur Gewährleistung einer globalen Mindestbesteuerung für Unternehmensgruppen“ verankert werden. Wir stellen die wichtigsten Punkte vor.

Pillar 2 Diskussionsentwurf für deutsches Umsetzungsgesetz liegt vorDie im Entwurf enthaltenen Regelungen sollen in einem eigenen neuen Gesetz „zur Gewährleistung einer globalen Mindestbesteuerung für Unternehmensgruppen“ verankert werden. Wir stellen die wichtigsten Punkte vor. -

Rechnungslegung Auswirkungen der neuen US-GesetzgebungZwei von Präsident Joe Biden unterzeichnete Gesetze haben Auswirkungen auf den Zugang zum US-amerikanischen Markt für europäische Automobilhersteller. Deutsche Unternehmen mit geschäftlichen Beziehungen in die USA sollten insbesondere die bilanzielle Behandlung der gesetzlichen Neuerungen sorgfältig prüfen.

Rechnungslegung Auswirkungen der neuen US-GesetzgebungZwei von Präsident Joe Biden unterzeichnete Gesetze haben Auswirkungen auf den Zugang zum US-amerikanischen Markt für europäische Automobilhersteller. Deutsche Unternehmen mit geschäftlichen Beziehungen in die USA sollten insbesondere die bilanzielle Behandlung der gesetzlichen Neuerungen sorgfältig prüfen. -

Interview Dynamic Dashboarding für Volvo Car GermanyWir haben gemeinsam mit Volvo Car Germany eine szenariobasierte und dynamische Dashboardlösung für den Finance Bereich bei dem Unternehmen entwickelt.

Interview Dynamic Dashboarding für Volvo Car GermanyWir haben gemeinsam mit Volvo Car Germany eine szenariobasierte und dynamische Dashboardlösung für den Finance Bereich bei dem Unternehmen entwickelt.

-

GRANT THORNTON OPINION in der ESG Automotive Nachhaltigkeitsthemen als Risiken und Chancen erkennenSenior Manager Dr. Stefan Hannen hat mit dem Magazin „Mobilität“, das als Beilage der Tageszeitung „Die Welt“ erscheint, über neue Geschäftsmodelle und aufkommende Reporting- und Kommunikationsverpflichtungen in der Automobilbranche gesprochen.

GRANT THORNTON OPINION in der ESG Automotive Nachhaltigkeitsthemen als Risiken und Chancen erkennenSenior Manager Dr. Stefan Hannen hat mit dem Magazin „Mobilität“, das als Beilage der Tageszeitung „Die Welt“ erscheint, über neue Geschäftsmodelle und aufkommende Reporting- und Kommunikationsverpflichtungen in der Automobilbranche gesprochen. -

Pillar 2 Diskussionsentwurf für deutsches Umsetzungsgesetz liegt vorDie im Entwurf enthaltenen Regelungen sollen in einem eigenen neuen Gesetz „zur Gewährleistung einer globalen Mindestbesteuerung für Unternehmensgruppen“ verankert werden. Wir stellen die wichtigsten Punkte vor.

Pillar 2 Diskussionsentwurf für deutsches Umsetzungsgesetz liegt vorDie im Entwurf enthaltenen Regelungen sollen in einem eigenen neuen Gesetz „zur Gewährleistung einer globalen Mindestbesteuerung für Unternehmensgruppen“ verankert werden. Wir stellen die wichtigsten Punkte vor. -

Rechnungslegung Auswirkungen der neuen US-GesetzgebungZwei von Präsident Joe Biden unterzeichnete Gesetze haben Auswirkungen auf den Zugang zum US-amerikanischen Markt für europäische Automobilhersteller. Deutsche Unternehmen mit geschäftlichen Beziehungen in die USA sollten insbesondere die bilanzielle Behandlung der gesetzlichen Neuerungen sorgfältig prüfen.

Rechnungslegung Auswirkungen der neuen US-GesetzgebungZwei von Präsident Joe Biden unterzeichnete Gesetze haben Auswirkungen auf den Zugang zum US-amerikanischen Markt für europäische Automobilhersteller. Deutsche Unternehmen mit geschäftlichen Beziehungen in die USA sollten insbesondere die bilanzielle Behandlung der gesetzlichen Neuerungen sorgfältig prüfen. -

Interview Dynamic Dashboarding für Volvo Car GermanyWir haben gemeinsam mit Volvo Car Germany eine szenariobasierte und dynamische Dashboardlösung für den Finance Bereich bei dem Unternehmen entwickelt.

Interview Dynamic Dashboarding für Volvo Car GermanyWir haben gemeinsam mit Volvo Car Germany eine szenariobasierte und dynamische Dashboardlösung für den Finance Bereich bei dem Unternehmen entwickelt.

-

Sicherheitsberatung

Höchster Anspruch an Ihre Resilienz

-

Beratung für Stadtwerke und Kommunen

Expertise für eine nachhaltige Zukunft

-

Digitalisierung, Prozesse & Projekte

Spezialisiert auf den öffentlichen Sektor

-

Work-Life-Balance

Starkes Engagement im Job und eine gute Work-Life-Balance kannst Du bei uns sehr gut kombinieren.

-

Entwicklung

Wir bieten Dir ein vielfältiges Portfolio und lebendiges Wachstum in einem starken Team. Deine Entwicklung ist unser Antrieb.

-

International Arbeiten

Unser internationales Netzwerk eröffnet Dir die Chance international zu arbeiten und interkulturelle Erfahrungen zu sammeln.

-

Diversity

Vielfalt ist Teil unserer DNA. Wir vereinen unterschiedlichste Fachrichtungen, Berufserfahrungen, Kulturen, Herkunftsländer, Altersgruppen und Geschlechter.

Regulatorische Veränderungen, Druck auf das Kostenmanagement, die Notwendigkeit zu wachsen sowie erhöhte Investitionen in Technologie und Daten dominieren den Financial Services Sektor.

Die Corona-Pandemie stellt die Kredit- und Finanzdienstleistungswirtschaft derzeit wie kaum ein anderes Ereignis in der Geschichte der Bundesrepublik vor zusätzliche erhebliche Herausforderungen. Viele Kredit- und Finanzdienstleistungsinstitute konzentrieren sich deshalb aktuell darauf, die Widerstandsfähigkeit ihres Geschäftsbetriebs zu verbessern. Gleichzeitig gilt es, den Klimawandel und die Auswirkungen des Brexits im Auge zu behalten. Darüber hinaus erfordern die weiterhin hohen und sich stetig verändernden regulatorischen Anforderungen im Financial Services Sektor enorme Anstrengungen von den Marktteilnehmern. In dieser neuen Welt können Organisationen mit operativer Agilität und starker Infrastruktur Veränderung und Innovation nutzen, um Potenziale zu heben und Marktchancen zu nutzen.

Auf diese Themen sollten Sie jetzt Ihr Hauptaugenmerk legen:

In der Vergangenheit wurden regulatorische Vorgaben unter anderem zu robusten Kapital- und Liquiditätspuffern geschaffen und weiterentwickelt, um die Auswirkungen von Schockereignissen zu verringern. Die Verbreitung des Corona-Virus erfasst die globale Wirtschaft in einem Ausmaß, das sich derzeit noch nicht abschließend beurteilen lässt. Vor diesem Hintergrund sind Kreditinstitute dazu angehalten, ihre Risikoprofile, ihre Betriebsmodelle und ihren strategischen Ansatz zu überprüfen, um die finanziellen Auswirkungen steuern zu können. Die Nachhaltigkeit des jeweiligen Geschäftsmodells dürfte zukünftig von der Bankenaufsicht deutlich stärker hinterfragt und bewertet werden.

Kredit- und Finanzdienstleistungsinstitute brauchen Agilität und geschäftliche Widerstandsfähigkeit, um veränderten Kundenbedürfnissen gerecht zu werden. Resilienzpläne werden sich höchstwahrscheinlich von herkömmlichen Desaster Recovery-Ansätzen zur Aufrechterhaltung von Standorten entfernen, wobei sich der Fokus auf Remote-Arbeitsmodelle verlagern wird. Diese Entwicklung wird zu höheren Anforderungen an die Cyber-Sicherheit führen, um Cyber-Kriminalität, Phishing und Verstöße gegen Datenschutzanforderungen zu vermeiden.

Agilität geht über die Arbeit aus dem Home-Office hinaus und Fungibilität ist eines der zentralen Themen, die Banken und Finanzdienstleister nachhaltig beschäftigen werden. Eine größere Flexibilität in den Rollen fördert die operative Widerstandsfähigkeit von Unternehmen und wird aller Voraussicht nach Teil der neuen Normalität sein. Die Arbeit aus dem Home-Office wird in Zukunft einen wesentlichen Teil vieler Geschäftsmodelle von Banken und Finanzdienstleistungsinstituten darstellen und zu einer stärkeren Verteilung der Belegschaft führen.

Im Laufe der Entwicklung haben Banken und Finanzdienstleister Kostensenkungen vorgenommen und zum Teil umfassende Restrukturierungsprojekte eingeleitet. Daneben werden sie künftig zunehmend innovative Ansätze im Bereich der Auslagerung einsetzen. Viele dieser Konzepte werden langfristig zu modifizieren sein, da diese entsprechend dem makroökonomischen Umfeld fortlaufend anzupassen und hinsichtlich der Risikosteuerung weiterzuentwickeln sind.

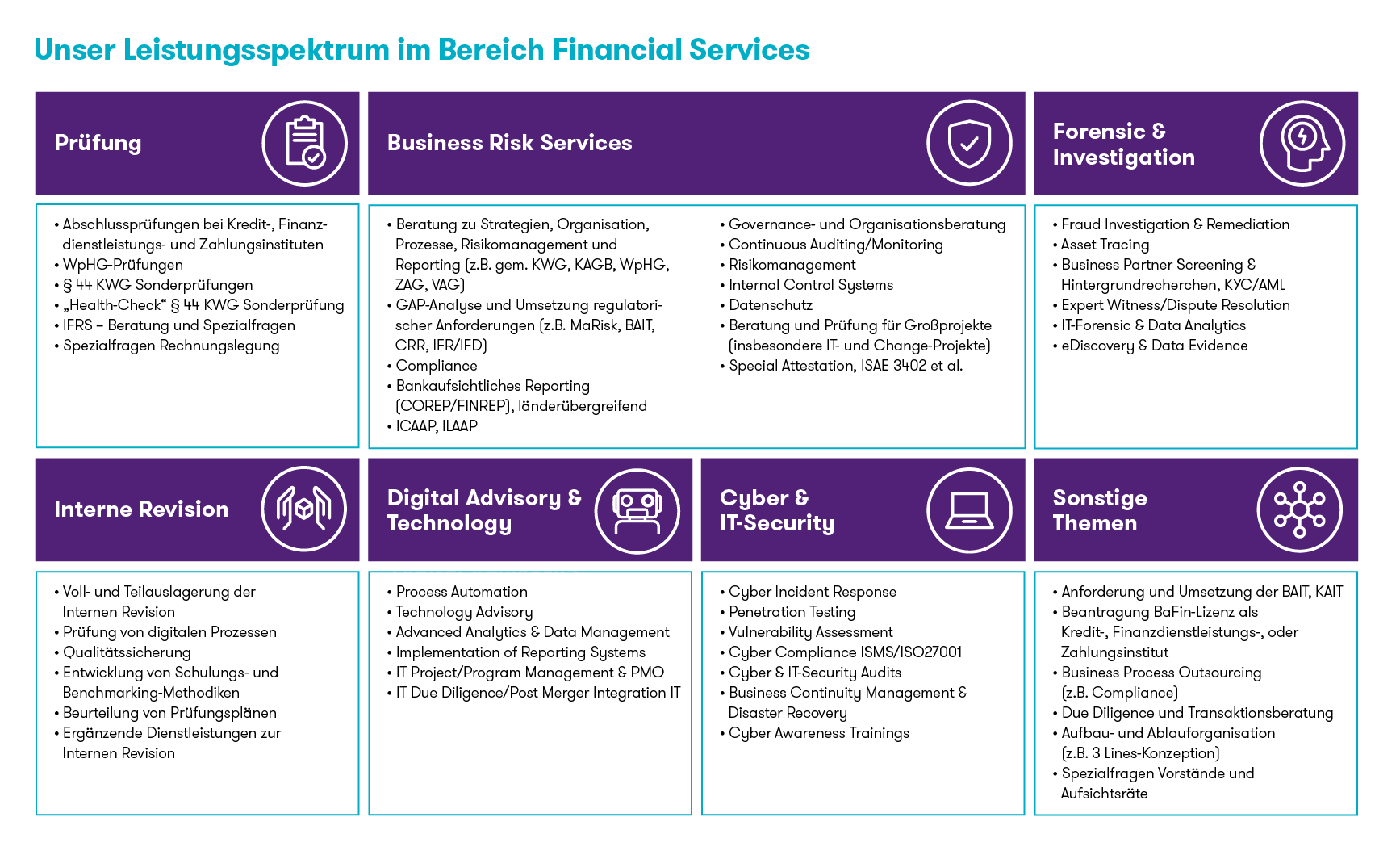

Grant Thornton Germany bietet Ihnen profundes Expertenwissen für beratungs- und prüfungsrelevante Sachverhalte, damit Sie im Financial Services-Markt von heute erfolgreich agieren und gleichzeitig die Weichen für morgen richtigstellen.

Mit unseren kostenlosen Newslettern und Webinaren profitieren Sie von maßgeschneiderten Updates. Bringen Sie Ihre Unternehmung nachhaltig voran.